Nesta rotina serão processados os recibos dos autônomos, cuja opção de tipo de cálculo em seu cadastro seja igual a “Com informação de eventos”. Também, poderá consultar recibos processados anteriormente por esta funcionalidade, cujo cadastro do autônomo tenha sido alterado para calcula “Sem informação de eventos”.

Esta funcionalidade é mais parecida com o cálculo de diretores, onde o sistema já traz automático alguns eventos, conforme definido no cadastro do autônomo e permite a digitação de outros eventos variáveis do mês.

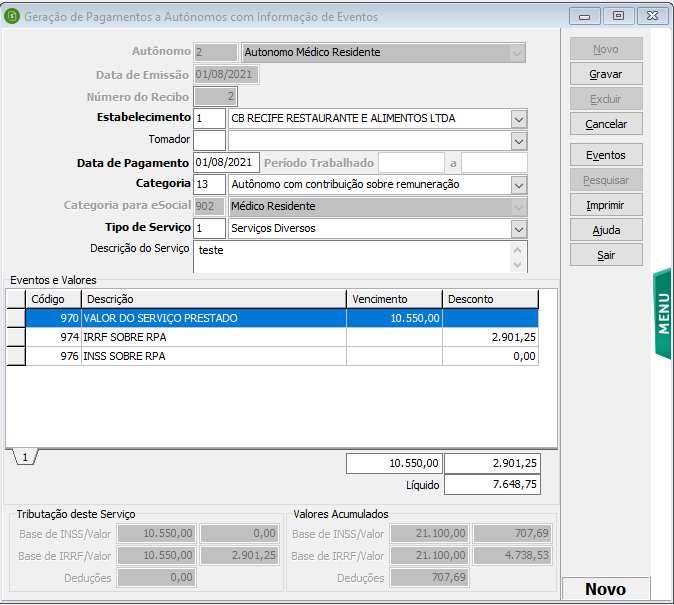

| ➢ | Autônomo: Código numérico de cadastro. |

| ➢ | Data de Emissão: Informe a data de emissão do RPA, no formato DD/MM/AAAA. Esta data será utilizada para o cálculo do INSS e emissão dos relatórios de RPA. |

| ➢ | Número do Recibo: Informe o número para emissão. |

| ➢ | Data de Pagamento: Preenchido automaticamente com a data de emissão, permite alteração. Neste campo deve ser informada a data de pagamento do RPA, a qual será utilizada para o cálculo do IRRF. |

| ➢ | Período Trabalhado: Este campo será habilitado apenas para empresas com classificação tributária igual a 22-Segurado Especial, inclusive quando for empregador doméstico e estabelecimento com o Tipo de CAEPF igual a 3- segurado especial. O campo é de preenchimento obrigatório para empresas com esta configuração, esta informação será gerado no S-1200 do eSocial. |

| ➢ | Estabelecimento: Este campo será preenchido automaticamente de acordo com o que está informado no cadastro do autônomo, podendo ser alterado. Desta forma é possível efetuar o cálculo de autônomo que presta serviço em mais de um estabelecimento, acumulando as bases de INSS e IRRF. |

| ➢ | Tomador: Este campo será preenchido automaticamente de acordo com o que está informado no cadastro do autônomo. |

Caso o autônomo preste serviço no tomador os encargos dos pagamentos serão emitidos pelos relatórios do tomador (GPS e SEFIP).

| ➢ | Categoria: Este campo será preenchido com o código da categoria informado no cadastro do autônomo, permitindo alterações. Com este campo na tela de cálculo, é possível processar recibos específicos para autônomos pelas categorias 17 e 24 ou 18 e 25 no mesmo mês, cuja tributação do INSS é diferenciada. Neste caso, se no mesmo mês houver mais de um recibo com categorias diferentes, cujo INSS é calculado a 11% e a 20%, deve efetuará um cálculo diferente. |

Exemplo:

Categoria |

Valor serviço |

Base de INSS |

Alíquota |

Valor INSS |

17 |

3.200,00 |

3.200,00 |

11% |

352,00 |

24 |

3.000,00 |

1.989,82 |

20% |

397,96 |

Total |

6.200,00 |

5.189,82 |

|

749,96 |

No segundo recibo, a soma das bases ficaria acima do teto, então, considera como base daquele recibo apenas a diferença e aplica a alíquota correspondente àquela categoria.

Percebe-se que o valor descontado do autônomo fica superior ao teto máximo (11% sobre a última faixa), pois como são duas alíquotas distintas, haveria dois tetos de desconto. A limitação neste caso será sempre pelo valor da base.

Quando ocorrer esta situação, na SEFIP será gerado o cadastro do autônomo duas vezes, com categorias diferentes.

| ➢ | Categoria para eSocial: Será preenchido conforme o cadastro do autônomo, podendo ser alterado. |

Para autônomo que presta serviços de hidráulica, eletricidade, pintura, alvenaria, carpintaria e de manutenção ou reparo de veículos. Este tipo de serviço não há retenção de INSS nem IRRF e sim, apenas o recolhimento do INSS por parte da empresa.

Para que no cálculo do recibo não ocorra o desconto dos impostos, no cadastro do autônomo deve ser selecionada a Categoria 13-Autônomo com contribuição sobre remuneração e no campo Categoria para eSocial deve ser selecionado o código 741-Microempreendedor individual.

Na SEFIP, ele será gerado automaticamente com a ocorrência 5, para que não ocorra o cálculo do INSS pelo aplicativa da CEF.

Se for MEI que presta outros tipos de serviço, não é necessário informar no sistema, pois não há recolhimento nem por parte da empresa.

| ➢ | Tipo de Serviço: Será preenchido conforme o cadastro do autônomo, podendo ser alterado. |

Serviços Diversos |

Não há implicações para o cálculo dos tributos, ou seja, o cálculo de INSS e IRRF será efetuado normalmente, conforme as tabelas legais. |

Frete de Carga |

Há redução da Base de INSS em 80% e de IRRF em 90%. Por exemplo: Valor do Serviço = 10.000,00 Base de INSS = 2.000,00 (20% sobre 10.000,00) Base de IRRF = 1.000,00 (10% sobre 10.000,00) |

Frete de Passageiros |

Há redução da Base de INSS em 80% e de IRRF em 40%. Por exemplo: Valor do Serviço = 10.000,00 Base de INSS = 2.000,00 (20% sobre 10.000,00) Base de IRRF = 6.000,00 (60% sobre 10.000,00) |

Direitos Autorais - Diretamente Pelo Autor |

Isento de INSS com cálculo de IRRF. |

Ministro de Confissão Religiosa |

Isento de INSS com cálculo de IRRF. |

Frete de Carga Especial - Tributação a 11,71% |

Possui tratamento diferenciado no cálculo do INSS da empresa. A base de INSS do autônomo é calculada normalmente, sendo 20% do valor do serviço. Porém para calcular a base de INSS da empresa, é aplicado 11,71% sobre o valor do serviço.

Neste tipo de serviço, haverá tratamentos distintos na emissão de relatórios, apuração dos tributos e geração da SEFIP, pelo fato de ter base de INSS diferente para o autônomo e para a empresa.

Para utilizar este tipo de serviço, a empresa deve possuir autorização através de liminar judicial. Quando o autônomo for da categoria 15, o SEST/SENAT será calculado sobre a base de INSS da empresa (11,71% do serviço) e não sobre a base do autônomo (20% do serviço). |

Serviço Isento de IRRF |

Isento de IRRF com cálculo de INSS. |

| ➢ | Descrição do Serviço: Detalhar a serviço realizado. |

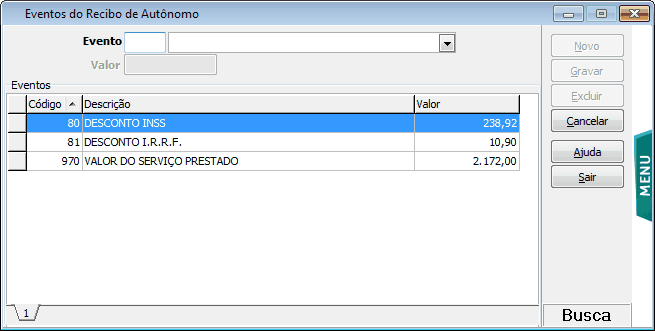

Para alterar/incluir eventos, deve ser acessado o botão “Eventos” (ou duplo clique na grid).

Se houver parametrização de plano de saúde, o valor será gerado automaticamente no recibo.

Nesta rotina, o cálculo dos impostos levará em consideração o tipo de serviço definido no cadastro do autônomo e a incidência dos eventos. Para o evento de serviço prestado, informado no cadastro do autônomo, irá gerar os impostos pelo tipo de serviço. Para outros eventos lançados, levará em consideração a incidência do evento. Para os tipos de serviço Frete de Carga e Frete de Passageiros, serão geradas as bases reduzidas de INSS e IRRF, conforme a legislação. Para aplicação da alíquota de INSS, será considerada a categoria do autônomo/serviço.

No cálculo do IRRF, serão considerados os dependentes cadastrados, caso seja categoria de cooperado ou a quantidade de dependentes, para demais categorias.

O SEST/SENAT será calculado automaticamente, quando o tipo de serviço for referente a frete de carga ou de passageiro. Para tanto, a alíquota deste tributo deve estar informada no cadastro do estabelecimento.

| ➢ | No quadro Tributação deste Serviço, o preenchimento é automático. |

| • | Base de INSS/Valor: Soma dos vencimentos que integram a base de INSS / Valor que será descontado no recibo. |

| • | Base de IRRF/Valor: Soma dos vencimentos que integram a base de IR / Valor que será descontado no recibo. |

| • | Deduções: Valores da dedução para cálculo do IRRF (INSS, Dependentes, pensão alimentícia) |

| ➢ | No quadro Valores Acumulados, o preenchimento é automático. |

| • | Base de INSS/Valor: Neste campo será informada a soma dos vencimentos que integram a base de INSS / Valor que será descontado no recibo, que possuem o mesmo mês/ano de emissão. |

| • | Base de IRRF/Valor: Neste campo será informada a soma dos vencimentos que integram a base de IRRF / Valor que será descontado no recibo, que possuem o mesmo mês/ano de pagamento. |

| • | Deduções: Serão informados os valores da dedução para cálculo do IRRF (INSS + Dependentes + Pensão), que possuem o mesmo mês/ano de pagamento. |

Para confirmar o cálculo clique no botão Gravar. Após confirmar, pode imprimir o recibo através do botão Imprimir.

Para alterar ou excluir o pagamento informe o código do Autônomo, a data de emissão e o número do recibo. O botão Excluir será habilitado.

Observação:

O sistema não permitirá efetuar um cálculo individual do recibo, se no cadastro do autônomo estiver marcada a opção Calcular recibo junto com a folha mensal. Ao tentar gravar o cálculo, emitirá a mensagem: "Não é possível calcular individualmente o recibo desse autônomo, pois ele está parametrizado para ser calculado junto com a folha mensal."

Pela tela de geração do recibo, poderá apenas alterar ou excluir um cálculo.

Conforme já mencionado, o cálculo do INSS será efetuado com base na data de emissão e os valores de IRRF serão apurados conforme a data de pagamento.